10 سال بعد به باشگاه یونیکورن خوش آمدید

آیلین لی بنیانگذار Cowboy Ventures است. او در مراحل اولیه با تیمهای استارتآپ سازمانی و مصرفگرا شریک میشود تا محصولاتی را بسازد که مشتریان دوست دارند و به تیمها در ایجاد شرکتهای آرزومند کمک کند. او بیش از دو دهه تجربه دارد که از مرحله بذر شروع کرده و سالها بعد از آن درگیر بوده است.

آلگرا سایمون عاشق همکاری نزدیک با بنیانگذاران باورنکردنی در مراحل اولیه، پرورش جامعه کابوی ها و استفاده از کلاه های مختلف به عنوان رئیس ستاد است تا مزرعه گاوچران را شکوفا کند. او از نزدیک با آیلین در زمینه سختکوشی جدید، پشتیبانی پورتفولیو و هر چیز دیگری همکاری میکند.

یک دهه از انتشار «به باشگاه تک شاخ خوش آمدید» می گذرد ، پس زمان خوبی است تا درباره آنچه که از آن زمان تاکنون رخ داده است فکر کنید.

در سال 2013، Cowboy Ventures به تازگی شروع به کار کرده بود. برای اطلاع از استراتژی سرمایهگذاری خود، مجموعه دادهای از استارتآپهای مستقر در ایالات متحده با پشتوانه VC را جمعآوری و مطالعه کردیم که در عرض 10 سال بیش از 1 میلیارد دلار ارزش داشتند و از عبارت «یونیک شاخ» به عنوان خلاصهنویسی استفاده کردیم تا بفهمیم این شرکتها چقدر جادویی هستند. به نظر می رسید.

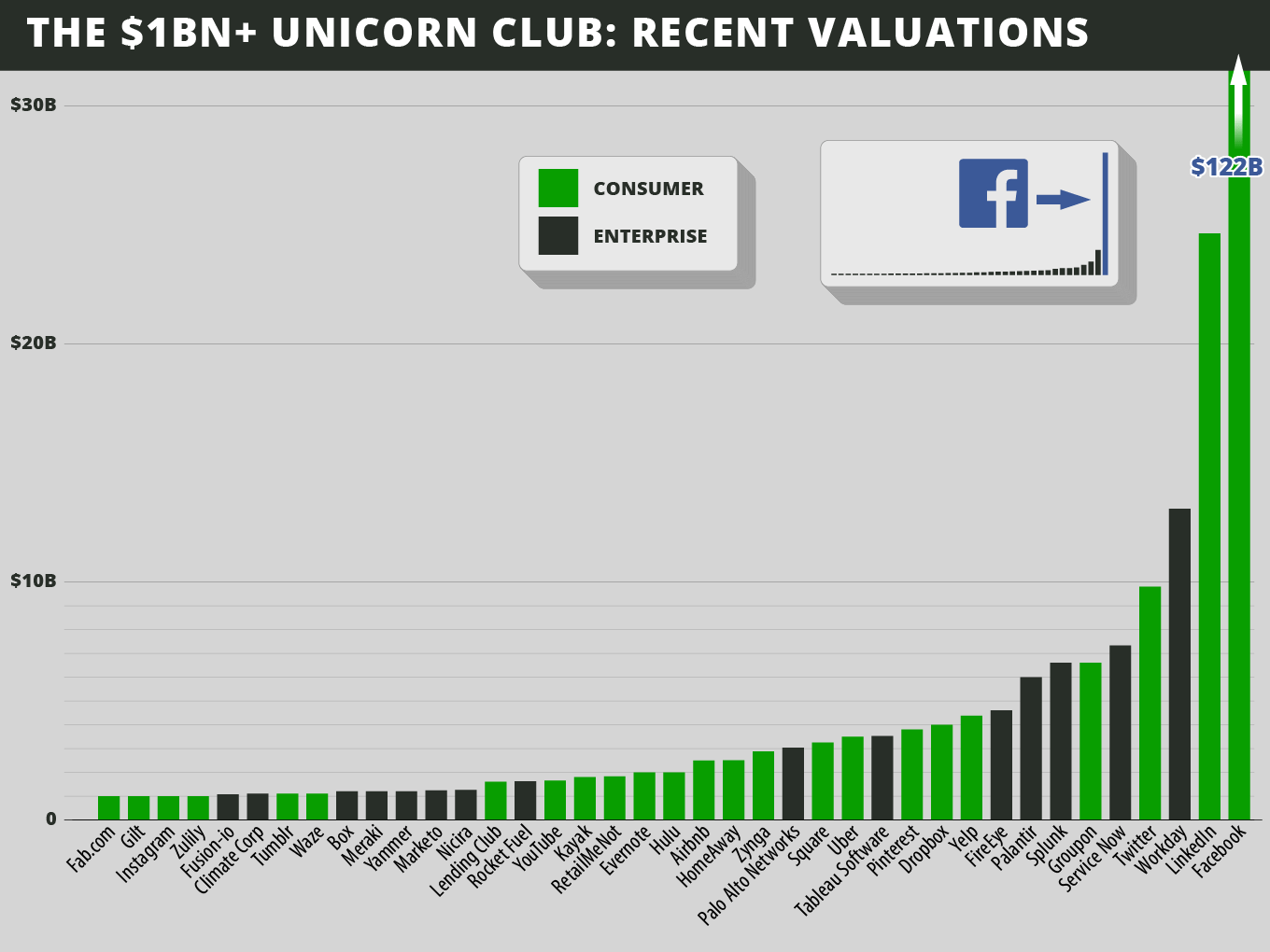

موفقترین شرکتهای فناوری ایالات متحده با حمایت کمتر از 10 سال در سال 2013. اعتبار تصویر: Cowboy Ventures

تجزیه و تحلیل اولیه ما تنها 39 تک شاخ از هزاران استارتاپی را که تا آن زمان تاسیس شده بودند یافت. برخی از نکات برجسته:

اکثریت (62٪) عمومی شده بودند یا خریداری شده بودند.

اکثریت مصرف کننده محور بودند: حدود 60 درصد از شرکت ها که 80 درصد ارزش را تشکیل می دهند.

شرکتهای شرکتمحور کارایی سرمایه ۲۶ برابری داشتند (ارزشگذاری فعلی تقسیم بر سرمایه خصوصی افزایشیافته)، که ۲.۴ برابر بهتر از شرکتهای مصرفکننده بود.

یک شرکت در آن دهه به یک «ابر تک شاخ» (با ارزش بیش از 100 میلیارد دلار) تبدیل شد: فیس بوک.

برخلاف تصور رایج، میانگین سنی بنیانگذار اسب شاخدار 34 سال بود. برای شرکت های نرم افزاری سازمانی 38 بود.

اکثریت قریب به اتفاق شرکت ها دارای سه هم بنیانگذار و تجربه کاری مشترک، مدرسه و فناوری بودند.

منطقه خلیج برای 70 درصد تک شاخ ها مقر اصلی بود. نیویورک، محل اقامت سه نفر، دومین مرکز بزرگ بود.

تنوع بسیار کمی وجود داشت: هیچ مدیر عامل زن و تنها 5 درصد از تک شاخ ها یک مؤسس زن داشتند.

2013 تا 2021: موج فزاینده ای برای سرمایه های VC، استارت آپ ها و ارزش گذاری ها

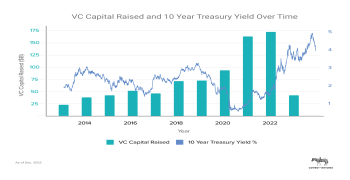

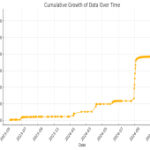

سرمایه در اکوسیستم VC در یک دهه سه برابر شد. منبع: NVCA Q3 2023 VC Monitor، NVCA 2022 Yearbook، داده های اقتصادی فدرال رزرو. اعتبار تصویر: Cowboy Ventures

بازده تاریخی، بازارهای رو به رشد (از جمله اجتماعی، تلفن همراه، ابر، امنیت تجارت، رمزنگاری و هوش مصنوعی)، اثرات دوران کووید و نرخ بهره پایین ، سه برابر سرمایه بیشتر (580 میلیارد دلار بیشتر) را بین سالهای 2013 و 2021 به صندوقهای VC هدایت کردند (و VC را افزایش دادند. درآمد کارمزد بیش از 11 میلیارد دلار).

این امر به شرکت های مستقر VC امکان داد تا سرمایه های رکوردشکنی را جمع آوری کنند. وجوه "متقاطع" عمومی به حزب پیوستند. و بیش از هزار شرکت جدیدتر نیز سرمایه جمع آوری کردند. این صنعت هزاران سرمایه گذار جدید را با چک های تازه و نظارت یا نظارت محدود، با توجه به سرعت، به دست آورد.

در سال 2021، طوفانی کامل از نرخهای بهره تقریباً صفر بود و بسیاری از مردم جهان روز خود را پشت پردهها سپری میکردند و به طور فزایندهای برای کار و زندگی به فناوری متکی بودند. فرآیندهای دقت انجام شد، اندازه های گرد و ارزش گذاری رکوردها را شکست و گله بزرگی از تک شاخ ها تاج گذاری شد.

جزر و مد می چرخد

سرمایه گذاری در شرکت های خصوصی منعکس کننده صعود نزدک بود. منبع: PitchBook-NVCA Venture Monitor، سالنامه NVCA 2022، داده های اقتصادی فدرال رزرو. اعتبار تصویر: Cowboy Ventures

در مارس 2022، فدرال رزرو نرخ بهره را افزایش داد و باعث ایجاد یک اثر نزولی چند ساله بر چندین برابر درآمد شرکت های دولتی و بودجه شرکت های نرم افزاری سازمانی شد. اگرچه شرکتهای بزرگ VC به جمعآوری پولهای کلان ادامه دادند (64 درصد از سرمایهگذاری خطرپذیر جمعآوریشده در سال 2022 به صندوقهای بزرگتر از یک میلیارد دلار اختصاص یافت)، سرمایهگذاران عمدتاً سرمایهگذاریهای خود را متوقف کردند (حدود 40 درصد از VCها در سال 2023 معامله را متوقف کردند). شرکت ها مجدداً بر حاشیه و سودآوری تمرکز کردند و هزینه ها را در چندین موج کاهش دادند. تک شاخ ها از طریق دورهای پایین، حذف عمومی و خاموش شدن شروع به سقوط کردند.

اما از سال 2013، 532 شرکت به باشگاه یونیکورن پیوستند. مشابه تجزیه و تحلیل اولیه ما، مجموعه داده 2023 ما شرکت های فناوری مستقر در ایالات متحده را پوشش می دهد که دارای پشتوانه VC هستند که اخیراً بیش از 1 میلیارد دلار در بازارهای دولتی یا خصوصی ارزش دارند و در سال 2013 یا بعد از آن تأسیس شده اند.

ما از PitchBook، Crunchbase، People Data Labs و مقالات خبری به عنوان منابع استفاده می کنیم، اما داده های بازار خصوصی چالش برانگیز است. اگر چیزی نادرست دیدید یا ما از قلم انداختیم، لطفاً در Cowboy Ventures به ما اطلاع دهید.

توجه داشته باشید: ارزیابیهای دور آخر یک معیار ناقص هستند و احتمالاً اندازه و ارزش فعلی گله را افزایش میدهند. Cerebral، Clubhouse و OpenSea ممکن است نمونه های خوبی باشند. استفاده از روش نقطه در زمان نیز برخی از شرکت ها را کنار گذاشته است. به عنوان مثال، Stripe در سال 2010، Zoom در سال 2011، و Snowflake و Coinbase در سال 2012 تاسیس شد. از این مجموعه داده حذف شده است.

در اینجا نگاهی کوتاه به پیشنهادات ما در مورد 532 شرکت در باشگاه Unicorn 2023 داریم. برای تحلیل عمیقتر چگونگی تغییر اوضاع در 10 سال گذشته، بخوانید:

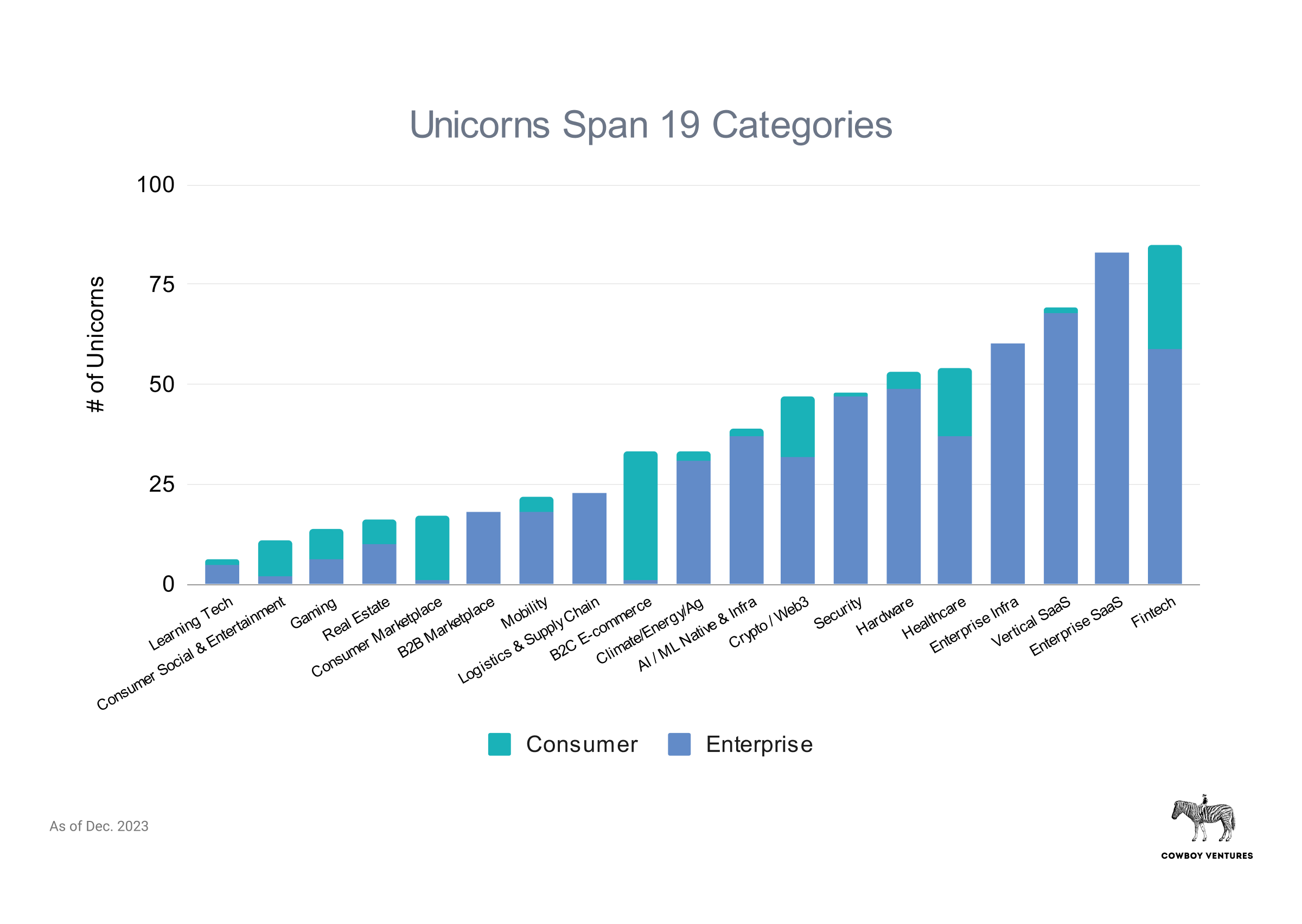

تعداد تک شاخ ها در دهه گذشته 14 برابر شده است ، از 39 به 532! آنها اکنون به طیف وسیع تری از بخش ها خدمات می دهند (ما 19 بخش را دنبال می کنیم)، از آب و هوا و رمزارز گرفته تا SaaS عمودی.

آونگ به سختی به سمت شرکت حرکت کرد، به طوری که 78 درصد از تک شاخهای امروزی بر B2B متمرکز شدهاند، برعکس سال 2013.

با این حال، این یک گله متلاطم و متورم است که در سال های آینده نازک خواهد شد (احتمالاً به 350 عدد) زیرا . . .

93 درصد از آنها "دانه های کاغذ" هستند: شرکت های دارای ارزش خصوصی.

60٪ "ZIRPicorns" هستند : آخرین ارزیابی آنها از سال 2020 تا 2022 بود، زمانی که نرخ بهره نزدیک به صفر بود و بسیاری از آنها در حال اتمام هستند.

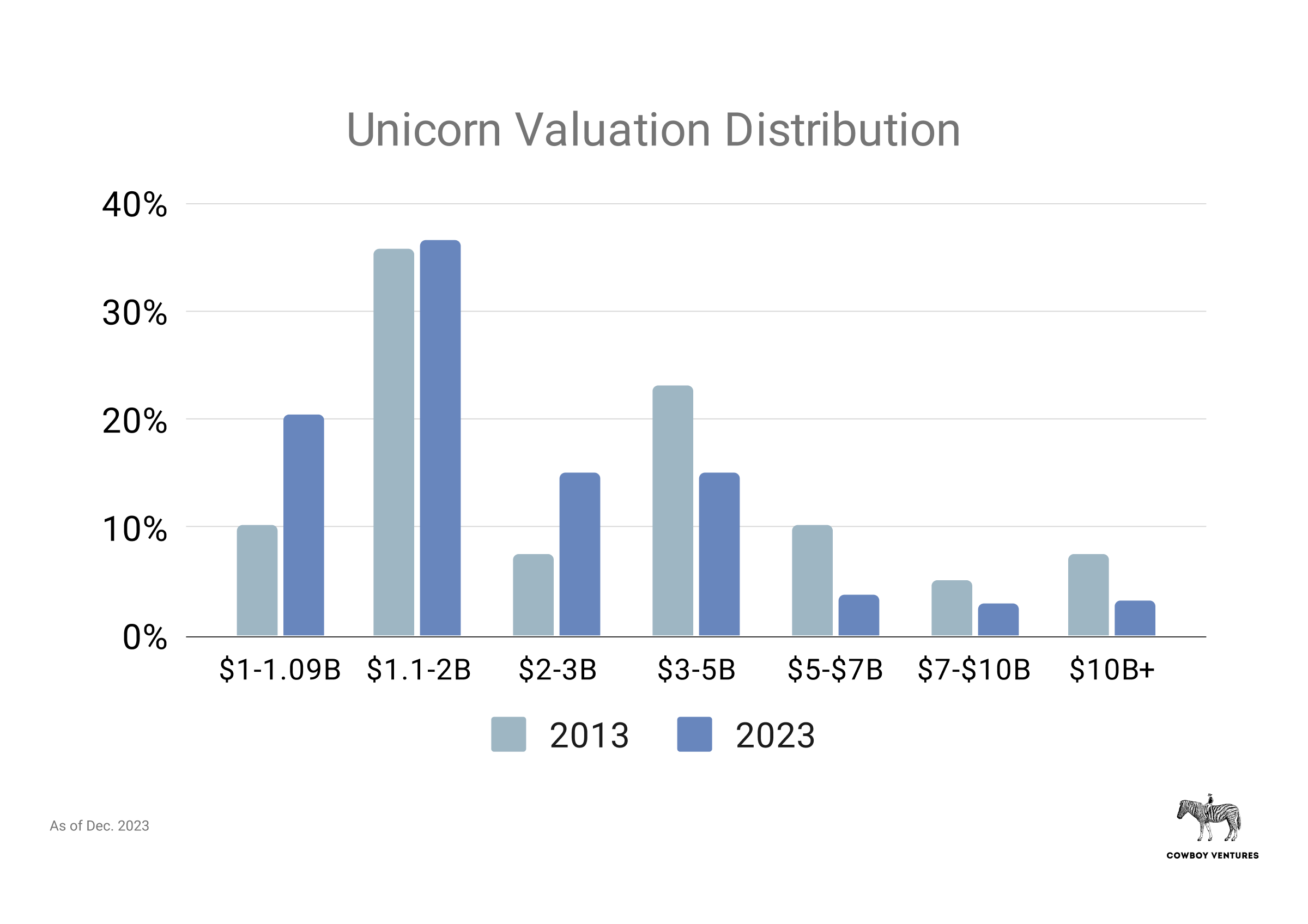

حدود 201 درصد از تک شاخ ها در آستانه قرار دارند و ارزش آنها فقط حدود 1 میلیارد دلار است.

حدود 40 درصد با کمتر از 1 میلیارد دلار در بازارهای ثانویه معامله می شوند .

اما، مواد زیادی در این گله وجود دارد. و ما شواهدی از قانون قدرت تکشاخ نرمافزاری میبینیم: ایالات متحده تا سال 2033 خانه بیش از 1000 تکشاخ خواهد بود.

خروجی های بسیار کمی وجود داشته است. تنها 7 درصد (35 شرکت) در مقابل 66 درصد یک دهه قبل.

کارایی سرمایه به میزان قابل توجهی کاهش یافت. این برای خروجی ها، بازگشت سرمایه، بنیانگذاران و کارمندان بد خواهد بود.

OpenAI احتمالاً اولین ابر تک شاخ دهه خواهد بود و هوش مصنوعی احتمالاً یک روند بزرگ است.

منطقه خلیج این بار خانه تکشاخهای بیشتری بود، اما با رشد سایر مراکز، سهم خود را از دست داد .

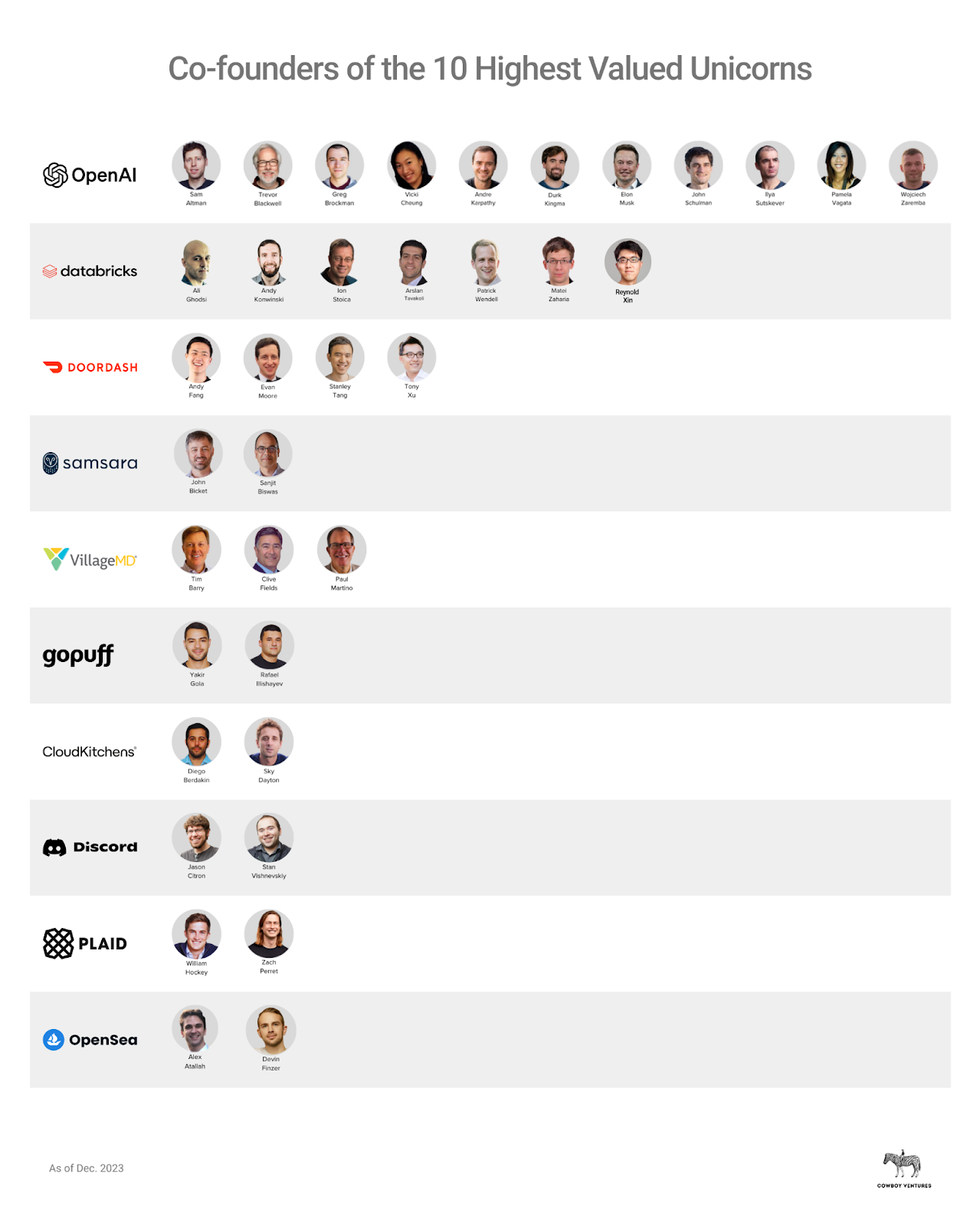

تک شاخ های بیشتر به معنای بنیانگذاران بیشتر است، اما برخی چیزها اصلاً تغییر نکردند.

تنوع هنوز مورد نظر است ، و فرصت های زیادی برای بهبود ترکیب تیم های موسس وجود دارد.

اگر گذشته یک پیش درآمد است، انتظار یک چشم انداز متفاوت برای گله فعلی و بسیاری دیگر از تک شاخ ها در آینده داشته باشید.

غواصی عمیق تر در جایی که امروز هستیم

تک شاخ ها در دهه گذشته 14 برابر بادکنک شدند

ارزش کل این گله 1.5 تریلیون دلار است (در مقابل 260 میلیارد دلار در سال 2013). اما تبدیل شدن به یک تک شاخ هنوز به راحتی انجام نمی شود: کمتر از 1٪ از استارتاپ های تحت حمایت VC به بیش از 1 میلیارد دلار می رسد. احتمال ورود یک نامزد ایده آل به دانشگاه های استنفورد، هاروارد یا ام آی تی پنج برابر بیشتر از راه اندازی یک تک شاخ است.

تک شاخ ها در سال 2023 در مجموعه ای از بخش ها نوآوری می کنند. اعتبار تصویر: Cowboy Ventures

تکشاخها در حال حاضر طیف وسیعتری از بخشها را نیز در بر میگیرند (ما ۱۹ بخش را دنبال میکنیم!). بیشتر این بخشها در فهرست سال 2013 ما نبودند (در آن زمان شرکتهای اجتماعی، تجاری و عمومی غالب بودند). برای اطلاعات بیشتر در مورد با ارزش ترین شرکت ها در هر بخش، روی گالری زیر کلیک کنید .

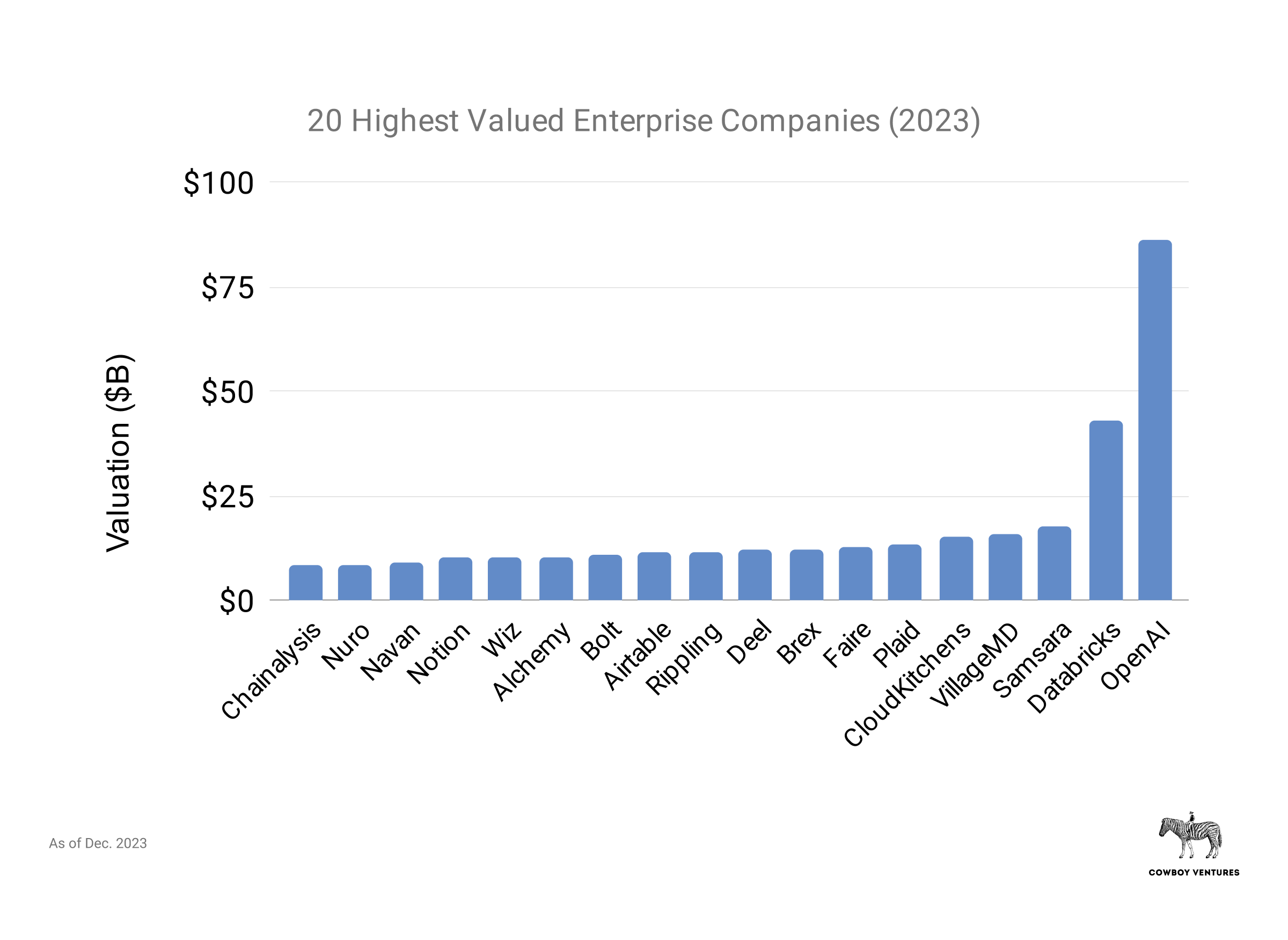

با ارزش ترین شرکت ها نسبت به سال 2013 در بخش های بسیار متفاوتی قرار دارند.

با ارزش ترین تک شاخ ها در سال 2023 در طیف گسترده ای نوآوری کرده اند که از هوش مصنوعی عمومی و مراقبت های بهداشتی تا تحویل غذا، نرم افزار منابع انسانی و معاملات سهام را شامل می شود. این نشان دهنده انحراف بزرگ از بخش های موجود در فهرست سال 2013 است. همانطور که قبلاً اشاره شد، ارزیابی دور آخر یک معیار ناقص است: 75٪ از شرکتهای "خروج نشده" در این فهرست 20 برتر آخرین بار در سال 2022 یا قبل از آن ارزیابی شدهاند.

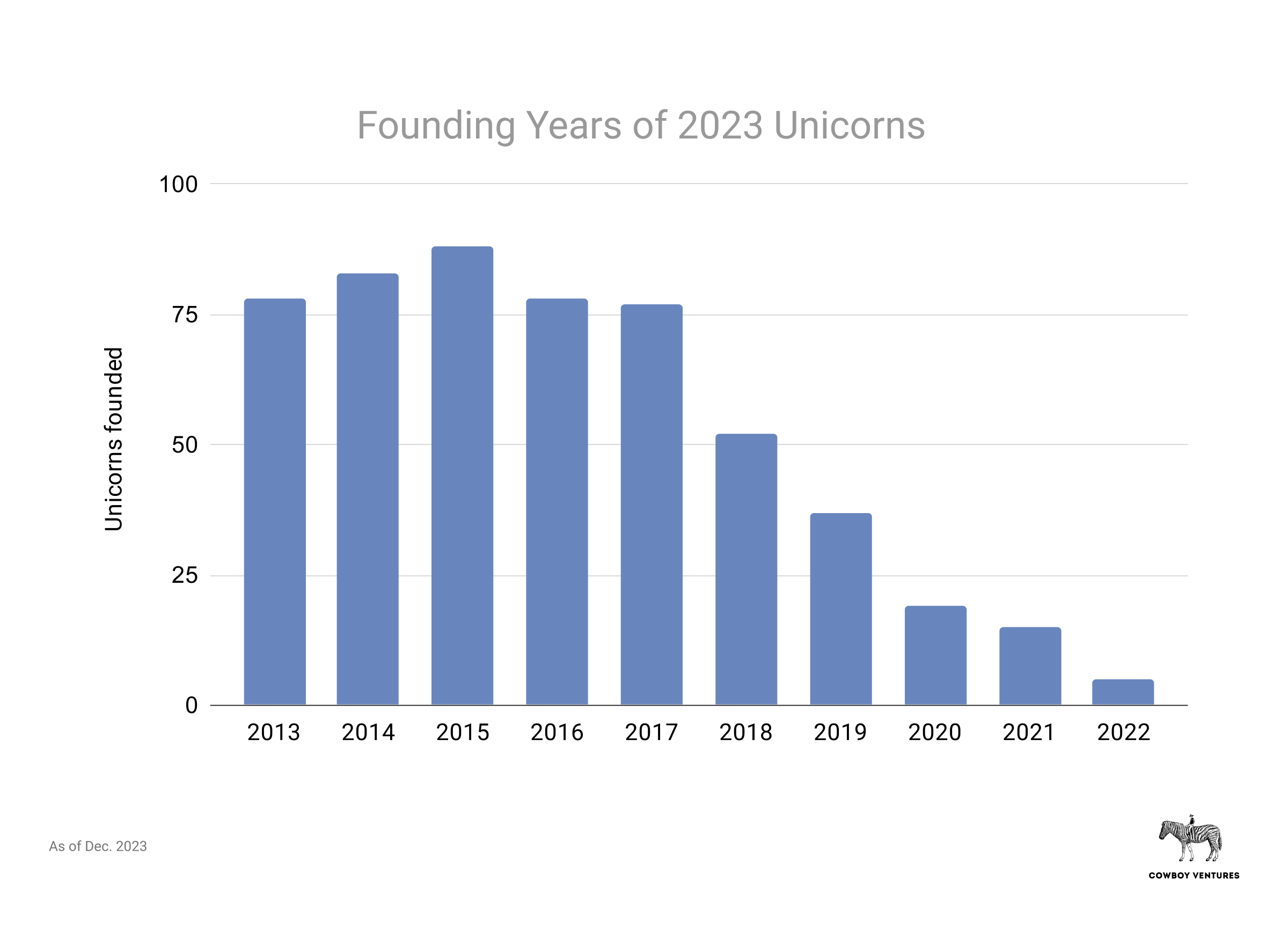

برخلاف تحلیل سال 2013 ما، بهترین سالها برای تأسیس یک شاخدار وجود نداشت: سالهای 2020 و 2021 «تاجگذاری» در تمام سنین و مراحل شرکتها را تسریع کردند. تک شاخ های امروزی به طور متوسط هفت ساله هستند، مانند یک دهه پیش، که به نظر چیز خوبی است.

ما در اینجا تک شاخ های افتاده را تجزیه و تحلیل نمی کنیم. اما به طور حکایتی، ما می بینیم که تاج گذاری خیلی سریع به عنوان یک تکشاخ می تواند یک نفرین باشد. تک شاخ های افتاده مانند هوپین و برد در عرض یک سال پس از تاسیس تاج گذاری کردند. نمایشگاه اجاره خودرو در دو سال; و Convoy و Knotel تنها سه سال پس از تأسیس.

آونگ به سختی به سمت سرمایه گذاری حرکت کرد

ده سال پیش، ما فقط 15 (38٪) تک شاخ را پیدا کردیم که نرم افزار و خدمات B2B ساختند که ارزش کل آن فقط 55 میلیارد دلار بود. Workday، ServiceNow، Splunk و Palantir ارزشمندترین تک شاخ های سازمانی در آن زمان بودند.

امروزه، 416 تک شاخ سازمانی وجود دارد - که حدود 78 درصد از فهرست را تشکیل میدهند - به ارزش 1.2 تریلیون دلار و 80 درصد از ارزش کل (در مقابل 20 درصد در سال 2013).

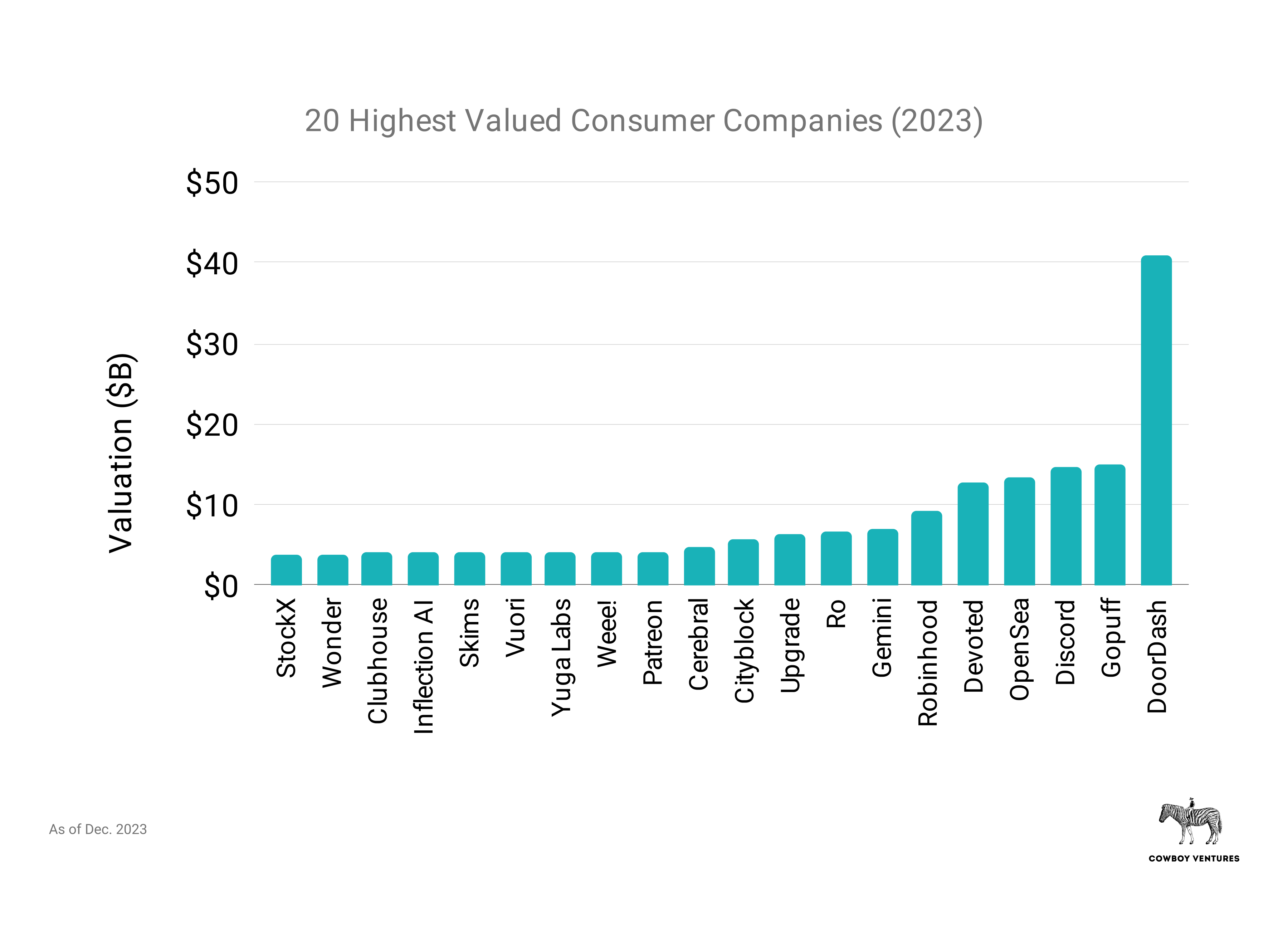

شرکتهای مصرفکننده امروزه 20 درصد از ارزش کل را تشکیل میدهند، که تفاوت بزرگی با 80 درصدی است که در سال 2013 تشکیل میدادند. SoMoCo را به خاطر دارید؟ اجتماعی (فیس بوک، توییتر، پینترست)، موبایل (Uber، Square) و تجارت الکترونیک (Groupon، Gilt، Fab).

با ارزشترین استارتآپهای مصرفکننده امروزه در زمینههایی مانند تحویل در آخرین مایل (DoorDash، Gopuff)، سلامت (Devoted، Ro، Cityblock) و پلتفرمهای مبتنی بر بازی (Discord، Rec Room) فعالیت میکنند - شرکتهایی که عادتهای جدیدی را در طول کووید ایجاد کردند.

چه چیزی باعث شد که در دهه گذشته این همه سرمایه به سمت شرکت های شرکتی سرازیر شود؟ جذابیت بهره وری سرمایه تاریخی، قابل پیش بینی بودن مدل های کسب و کار SaaS (حاشیه ناخالص بالا و حفظ مشتری)، و تعداد فزاینده ای از خریدارهای بالقوه بسیار ارزشمند احتمالاً یک جذابیت بزرگ بود. پذیرش جهانی ابر، پذیرش نرمافزار جدید را آسانتر کرد و پنجره بزرگی را برای اکوسیستم کاملاً جدیدی از لایه برنامه، زیرساخت، دادهها و تجزیه و تحلیل و شرکتهای امنیتی باز کرد.

آونگ چرخهای در حال نوسان است، پس با توجه به تغییر سخت به سمت شرکت، امیدواریم و انتظار داریم که تکشاخهای مصرفی هیجانانگیزتری در سالهای آینده متولد شوند. برای الهام گرفتن، بسیاری از تجارب پیشرو اینترنت مصرفکننده امروزی حدود دو دهه قدمت دارند (eBay، Expedia، OpenTable، Tripadvisor، StubHub، Yelp)، احتمالاً منطقهای حاصلخیز؟

گله پف کرده

532 شرکت ما گلهای متلاطم و متورم هستند که در سالهای آینده به حدود 350 عدد کاهش مییابد. این به این دلیل است که 93 درصد تکشاخها در واقع «دانههای کاغذی» هستند: بهطور خصوصی روی کاغذ ارزشگذاری میشوند اما هنوز «مایع» نیستند. این یک تغییر بزرگ از تنها 36٪ تک شاخ های خصوصی در سال 2013 است.

هنگامی که نرخ ها پایین آمدند، موجی از ZIRPicorns تاج گذاری شد. منابع: PitchBook، داده های اقتصادی فدرال رزرو. توجه داشته باشید که این شامل تمام شرکتهای تحت حمایت VC میشود که برای اولین بار در یک سال مشخص به ارزش ۱ میلیارد دلار ارزش دارند، از جمله شرکتهایی که قبل از سال ۲۰۱۳ تأسیس شدهاند. اعتبار تصویر: Cowboy Ventures

شصت درصد تکشاخهای امروزی همان چیزی هستند که ما آن را «ZIRPicorns» مینامیم: آخرین بار بین ژانویه 2020 و مارس 2022 ارزش گذاری شدند، که شاهد اوج چند برابر عمومی و نرخ بهره نزدیک به صفر بودیم.

زمانی که پول در جریان بود، شرکتهای خصوصی بیسود اغلب میتوانستند به اندازهای سرمایه جمعآوری کنند که دو تا پنج سال فعالیت خود را تامین کنند. این بدان معناست که باندهای عملیاتی برای بسیاری از تک شاخ ها کوتاه می شوند. بسیاری در تلاش هستند تا از پول نقد موجود سود ببرند، که با توجه به اقتصاد کنونی چالش برانگیز است و در هنگام شروع با یک کسب و کار با حاشیه ناخالص پایین تر، حتی سخت تر است.

با توجه به محیط سرد کنونی M&A، مقاومت بنیانگذاران در برابر افزایش سرمایه، و ترس سرمایه گذاران از "گرفتن چاقوی در حال سقوط" با سرمایه گذاری در دور نزولی، ما انتظار تعطیلی ناگهانی بیشتری را در سال 2024 داریم (به عنوان مثال، کاروان، Olive Health، Zume) (" تک جسد، "کسی؟).

ارزش گذاری ها در این گله پایین تر است و بسیاری از آنها در آستانه تکشاخ بودن هستند. اعتبار تصویر: Cowboy Ventures

به نظر می رسد که ابداع این اصطلاح بر بازار نیز تأثیر گذاشته است (با عرض پوزش!): ارزش 21 درصد آن 1 میلیارد دلار (در مقابل 10 درصد در سال 2013)، در آستانه «تک شاخ» و 46 درصد کمتر از 2 میلیارد دلار است.

طبق دادههای سفارش واقعی ۲۹۰ تکشاخ در فهرست ما از Hiive، حدود ۴۰ درصد در بازارهای ثانویه زیر مرز ۱ میلیارد دلار معامله میشوند. این امکان وجود دارد که بیشتر با کمتر از 1 میلیارد دلار معامله شود.

از طرف دیگر، ما تقریباً 350 تجارت مواد سالم را در این گله می بینیم - تقریباً 10 برابر در یک دهه! بسیاری از ZIRPicorn ها و دانه های کاغذی سرمایه کافی را جمع آوری کردند و با موفقیت در حال عبور از شرایط جوی جدید هستند و به ارزش گذاری فعلی خود و فراتر از آن رشد خواهند کرد. بسیاری از آنها در سالهای آینده به شرکتهای عمومی تبدیل خواهند شد، با وضعیت مالی قوی، که با رکود آزمایش شده است. و تعداد کمی از این شرکت ها رشد خواهند کرد تا به ابر تک شاخ تبدیل شوند.

و ما شواهدی از قانون قدرت نرم افزار Unicorn می بینیم.

بازتابی از قانون مور؟ رشد تکشاخ رشد توان محاسبه را دنبال می کند. منبع: Our World In Data، به علاوه فهرست PitchBook از مجموع تک شاخ های خصوصی مستقر در ایالات متحده (از جمله آنهایی که قبل از سال 2013 تأسیس شده اند). توجه داشته باشید که این نمودار برای اهداف توضیحی است. اعتبار تصویر: Cowboy Ventures

تعداد تکشاخها بهطور متوسط هر سال در دهه گذشته به میزان شگفتانگیز 30 درصد افزایش یافته است، که به دلیل هزینههای نرمافزاری سازمانی، پذیرش فناوری مصرفکننده، بودجه VC و نرخهای بهره تحریک شده است.

اعتبار تصویر: Cowboy Ventures

ما بازتاب قانون مور را در اینجا می بینیم: با افزایش ظرفیت محاسباتی، قابلیت و استفاده، تعداد تک شاخ ها افزایش می یابد. شتاب فعلی در هوش مصنوعی باید به نوآوری و تقاضا کمک کند.

با تنظیم گله فعلی به 350، رشد تکشاخ در آینده به 15% کمتر و با کمی بهبود کارایی سرمایه فعلی، شاهد 4 برابر بیشتر یا حدود 1400 تک شاخ در ایالات متحده در سال 2033 هستیم. نرخ بهره بالاتر و ادغام نرم افزار. اما رکودهای قبلی برای تاسیس یونیکورن بارور بوده است. با وجود شرایط فعلی، این برای آینده نوآوری، مشاغل و اقتصاد فناوری هیجان انگیز خواهد بود.

باشگاه انحصاری "یونیکورن مایع".

خروجی های کمی وجود داشته است: تنها 7 درصد در مقابل 66 درصد در دهه قبل. فقط 35 مورد از 532 تک شاخ دولتی هستند یا با قیمتی بیش از 1 میلیارد دلار خریداری شده اند که نتیجه افزایش سرمایه خصوصی و محیط نظارتی و M&A چالش برانگیزتر است. میانگین زمان از تأسیس تا عرضه اولیه سهام یا خرید، شش سال سریع بود و 75 درصد از مدیران عامل مؤسس، شرکتهای خود را از تأسیس خارج کردند.

فقط 14 مورد از 532 تک شاخ امروز عمومی هستند. اعتبار تصویر: Cowboy Ventures

کلوپ عمومی یونیکورن نخبه است، با تنها 3٪ عمومی در مقایسه با 41٪ عمومی در دهه قبل. این یک تغییر بزرگ است که تا حدودی ناشی از در دسترس بودن سرمایه خصوصی و سرمایه گذارانی است که مایل به سرمایه گذاری در ارزش گذاری های ثروتمندتر از دولتی در دهه گذشته هستند.

این شرکت ها بین شرکت و مصرف کننده تقسیم می شوند و طیف گسترده ای از بخش ها را در بر می گیرند.

همچنین قابل توجه است که حدود 70 درصد از مدیران عامل فعلی یونیکورن های عمومی، مدیران عامل بنیانگذار بودند. تعداد زیادی از رهبران که از یک بنیانگذار استارت آپ و مشارکت کننده فردی به رهبری و مدیریت یک شرکت سهامی عام چند میلیارد دلاری تغییر می کنند، قابل توجه است!

فقط یک نمونه از مبارزه فرمیکورن ها در بازارهای عمومی، که بسیاری از آنها توسط SPAC ها تحریک شده اند. اعتبار تصویر: Cowboy Ventures

با انعکاس زمان، تعداد تک شاخ های عمومی افتاده بیشتر از تک شاخ های عمومی سالم در این گله است. حداقل 20 تک شاخ در دهه گذشته عمومی شدند، سپس ارزششان به کمتر از 1 میلیارد دلار رسید (سلام، SPAC)، در مقابل فقط 14 تک شاخ عمومی فعلی. (اینها و شرکتهایی که قبلاً کمتر از 1 میلیارد دلار ارزش داشتند، اما متعاقباً با ارزش کمتری خریداری یا تجدید سرمایه شدند، در تجزیه و تحلیل ما گنجانده نشده است. )

4 درصد ناچیز از تکشاخهای 2023 دارای «خروج» از طریق خرید بودند در مقابل 23 درصد در سال 2013. اعتبار تصویر: Cowboy Ventures

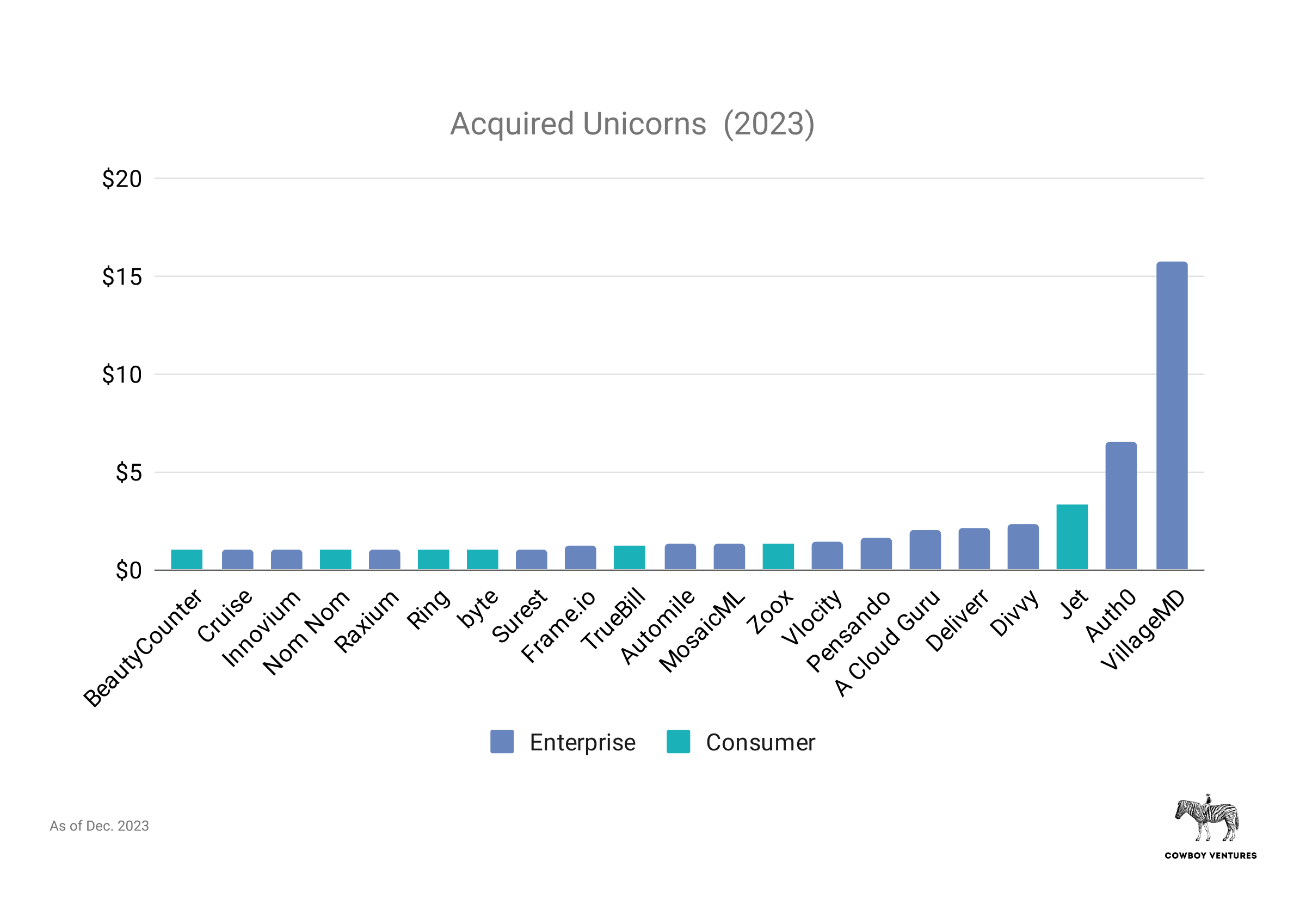

فقط 21 شرکت خریداری شد که مجموعهای از بخشها را در بر میگرفت: دو سوم در شرکت و بقیه مصرفکننده بودند. میانگین قیمت خرید 2.4 میلیارد دلار بود که تقریباً 2 برابر سال 2013 بود. مشخصاً، 33 درصد از این معاملات مربوط به شرکتهای سختافزاری (کروز، راکسیوم، رینگ، زوکس و غیره) بود که احتمالاً نتیجه نرخهای بهره پایین هم برای تکشاخها و هم برای خریداران است.

کارایی سرمایه به میزان قابل توجهی کاهش یافت

بهره وری سرمایه Unicorn در 10 سال گذشته به طور قابل توجهی کاهش یافته است - به طور ناگهانی برای شرکت های سازمانی. این برای خروجی ها، بازگشت سرمایه، بنیانگذاران و کارمندان بد خواهد بود.

بهره وری سرمایه در بین تک شاخ های سازمانی به شدت کاهش یافت. اعتبار تصویر: Cowboy Ventures

موفقترین شرکتهای فناوری با پشتوانه VC از لحاظ تاریخی بازدهی بزرگی را ارائه کردهاند. ارائه بازدهی ۲۶ برابری در ۱۰ سال فوقالعاده است (حدود ۴۰٪ IRR)، اما سرمایهگذاران (و استعدادها) باید سالهای عدم نقدشوندگی را در مقابل سایر طبقات یا صنایع دارایی به خطر بیاندازند.

در دهه گذشته، فناوری مزیت کارآیی سرمایه خود را از دست داده است. بهره وری سرمایه قابل توجه قبلی شرکت های سازمانی 26 برابر به 7 برابر کاهش یافت و آن را با کارایی شرکت های مصرف کننده (علیرغم معمولاً حاشیه سود بیشتر و حفظ مشتری) که از 11 برابر به 7 برابر کاهش یافت، مطابقت داد. از آنجایی که بسیاری از تک شاخ ها در حال حاضر بیش از حد ارزش گذاری شده اند، حتی 7 برابر نیز احتمالاً باد کرده است.

به عبارت دیگر، سرمایهگذاران بهتر از بسیاری از شرکتها در گله تکشاخ فعلی ما، روی ابر تکشاخهای عمومی مانند Salesforce، آمازون و مایکروسافت (به ترتیب 8 برابر، 9 برابر و 9 برابر) سرمایهگذاری میکردند.

بیایید از یک مثال برای نشان دادن کارایی سرمایه همانطور که آن را تعریف می کنیم استفاده کنیم: ارزش گذاری فعلی تقسیم بر سرمایه خصوصی جمع آوری شده.

فرض کنید یک شرکت 600 میلیون دلار از سهام ممتاز به اضافه 100 میلیون دلار بدهی جمع آوری کرده است.

با جذب مشتری قوی و مدیر عاملی مغناطیسی، در سال 2021، این شرکت به درآمد 100 میلیون دلاری رشد میکند و سرمایه را با ارزش 3 میلیارد دلار افزایش میدهد، که منعکس کننده 30 برابر شرکتهای قابل مقایسه عمومی با رشد بالا است.

کارمندان گزینه های متداول را با 50 درصد قیمت ترجیحی دریافت می کنند - ارزش گذاری 1.5 میلیارد دلار.

سپس سال 2022 فرا می رسد. رشد سرسام آور و فروش جدید به پایان می رسد. این شرکت طی چندین موج اخراج، تعداد کارمندان خود را از 1000 به 500 کاهش می دهد. این تیم مانند جهنم مبارزه می کند و تا سال 2025 به 100 میلیون دلار ARR می رسد و تقریباً به نقطه سربه سر می رسد.

در سال 2025، یک شرکت سهامی خاص به شرکت پیشنهاد خرید 500 میلیون دلاری میدهد، یا 5 برابر درآمد آن، در مقایسه با بازار عمومی فعلی.

مدیریت این معامله را انجام میدهد و با 8 درصد «کارویوت» برای خود (20 میلیون دلار) و کارمندان (20 میلیون دلار) موافقت میکند، زیرا گزینههای سهام «زیر آب» هستند. بدهکاران به طور کامل حقوق دریافت می کنند، سرمایه گذاران حدود 60 درصد از سرمایه خود را پس می گیرند و کارمندانی که در شرکت می مانند حدود 30000 دلار در هنگام خروج پس از 4 تا 10 سال کار دریافت می کنند.

بهره وری سرمایه شرکت 0.83 برابر است (500 میلیون دلار / 600 میلیون دلار سرمایه جذب شده).

نرخهای بهره دوباره در اینجا تأثیر زیادی داشت: با کاهش نرخها، سرمایهگذاران به بازده سرمایهگذاری تاریخی اعتماد داشتند، در حالی که رقابت برای تخصیص در معاملات داغ افزایش یافت. این باعث شد که بسیاری از ارزش گذاری ها، حاشیه های مدل کسب و کار، دوره های بازپرداخت و نرخ سوخت در حین سرمایه گذاری نادیده بگیرند.

برای اینکه صنعت استارتآپ بار دیگر بازدهی بزرگی را ارائه دهد، باید نظم و انضباط کارآیی سرمایه را دوباره به دست آوریم.

فریاد به شرکت های با کارایی سرمایه بالا (با اخطار). اعتبار تصویر: Cowboy Ventures

نمودار بالا شرکت های دارای سرمایه بسیار کارآمد را با احتیاط نشان می دهد. اکثریت قریب به اتفاق آنها "دانه های کاغذی" هستند، پس این فهرست نشان دهنده کارایی سرمایه واقعی نیست. کارایی کروز بر اساس خرید یک میلیارد دلاری آن توسط جنرال موتورز در سال 2016 پس از تأسیس در سال 2014 است. این شرکت از زمان به عنوان یک شرکت تابعه جنرال موتورز، میلیاردها دلار بیشتر جذب کرده است، که تصویر بسیار متفاوتی از کارایی فعلی آن ارائه می دهد.

در تحلیل سال 2013 ما، Workday و ServiceNow با بازده سرمایه 60 برابر هر کدام برجسته بودند. ارزش بازار آنها نیز در حال حاضر به ترتیب 5 برابر و 19 برابر بالاتر است.

ارزش برخی از تک شاخ های 2023 در حال حاضر کمتر از 2 برابر سرمایه جمع آوری شده است. اعتبار تصویر: Cowboy Ventures

اگر به دنبال شواهدی هستید که نشان دهد شرکتها در دهه گذشته بیش از حد جذب کردهاند، حدود 20 درصد از شرکتهای موجود در فهرست ما کمتر از 4 برابر سرمایه جذب شدهشان ارزش دارند. از آنجایی که چه تعداد احتمالاً بیش از حد ارزش گذاری شده اند، واقعیت احتمالاً بدتر از این خواهد بود. مقوله هایی که کمترین میانگین کارایی سرمایه را داشتند عبارتند از اقلیم/انرژی، املاک و مستغلات و مراقبت های بهداشتی.

OpenAI احتمالا به ابر تک شاخ دهه تبدیل خواهد شد و هوش مصنوعی به مگاترند

امواج اصلی قبلی نوآوری در فناوری، هر کدام یک ابر تک شاخ را تاج گذاری کرده اند که در طول زمان به بیش از 100 میلیارد دلار می رسد، مانند مایکروسافت، سیسکو، آمازون و متا. (متا تنها کسی است که در 10 سال گذشته تاج گذاری کرده است. )

OpenAI نزدیک است که اولین ابر تک شاخ هوش مصنوعی باشد، که شایعه شده است با ارزشی بیش از 100 میلیارد دلار، تنها در هشت سالگی، افزایش می یابد.

در 10 سال گذشته گاهی اوقات، ارزهای دیجیتال به نظر میرسید که میتواند بزرگترند دهه باشد. Coinbase در نوامبر 2021 پس از ماه ها عرضه عمومی به ارزش بازار 76 میلیارد دلاری رسید. ارزش آن در حال حاضر حدود 32 میلیارد دلار است (چون Coinbase در سال 2012 تاسیس شد، در این مجموعه داده گنجانده نشده است).

ابر تک شاخ ها ابرقدرت ها را رشد دادند، 2013-2023. اعتبار تصویر: Cowboy Ventures

در حال حاضر 15 ابر تک شاخ با پشتوانه VC وجود دارد، و آنها در دهه گذشته بسیار ارزشمندتر شده اند. متا در سال 2013 122 میلیارد دلار ارزش داشت و امروز حدود 950 میلیارد دلار یا 8 برابر ارزش دارد.

سوپریونیکورنها دارای قدرتهای فوقالعادهای هستند که به ایجاد و/یا مختل کردن کل دستهها کمک میکنند - مانند نتفلیکس (ارزش بیشتر از Comcast، Paramount و Warner Bros.) و Tesla (ارزش بیش از پنج خودروساز بزرگ عمومی بعدی).

از مجموعه داده اصلی ما، سه مورد دیگر در سال های اخیر تبدیل به ابر تک شاخ شدند: ServiceNow، Uber، و Palo Alto Networks. و Airbnb در افق 88 میلیارد دلاری است. ارزش آنها بیشتر از ترکیب Hyatt و Marriott است و از اثرات شبکه بهره می برند.

قدرت Superunicorn ممکن است در سالهای آینده بیشتر شود، با یکپارچگی نرمافزار و محدودیتهای سرمایه سختتر برای بازیکنان در مقیاس کوچکتر.

گله فراتر از خلیج گسترش می یابد

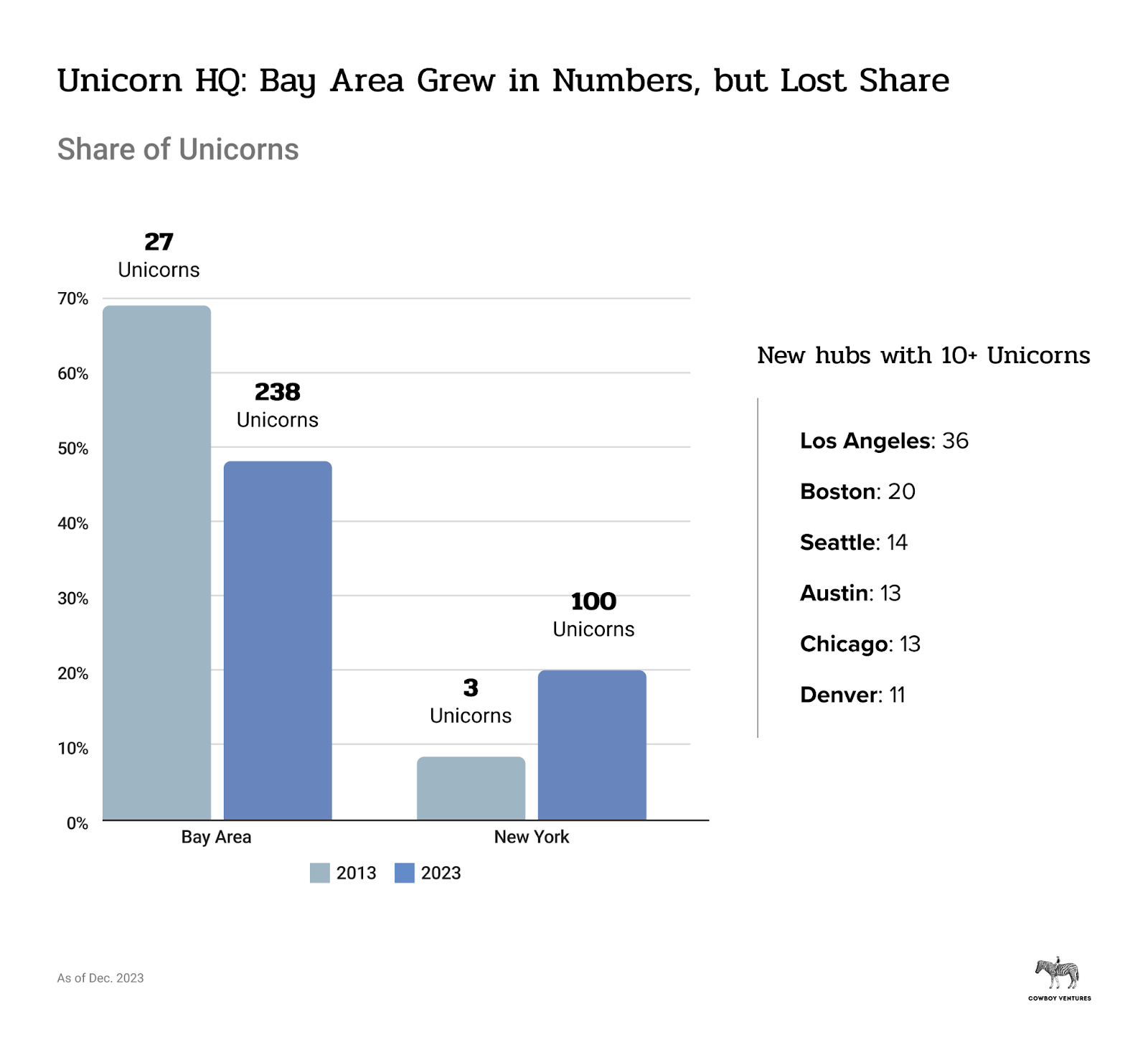

منطقه خلیج از نظر تعداد افزایش یافت، اما با رشد سایر مرکزها، جایگاه خود را به عنوان خانه تک شاخ ها از دست داد.

اثرات کووید احتمالاً به گسترش تکشاخهای بیشتری در سراسر کشور کمک کرده است. اعتبار تصویر: Cowboy Ventures

با توجه به اثرات دوران کووید، اهمیت جغرافیا همچنان در حال تکامل است. بسیاری از تک شاخ ها در حال حاضر در چندین شهر پخش شده اند و یک محیط کاری ترکیبی را به کارمندان ارائه می دهند. قابل ذکر است، طبق داده های Flex Index، حداقل 22 نفر دفتر مرکزی فیزیکی ندارند. اما اثرات شبکه های محلی و اقتصادی واضحی برای هاب های تکشاخ جغرافیایی وجود دارد. بسیاری از مدیران عامل به بهرهوری، خلاقیت و دستاوردهای فرهنگی ناشی از کار حضوری اشاره میکنند که مربوط به تکشاخهای امیدوارکننده آینده است.

منطقه خلیج همچنان بزرگترین مرتع تکشاخ است، اما زمین های زیادی را از دست داد، از 69 درصد تکشاخ ها در سال 2013 تا 45 درصد در سال 2023. : OpenAI، Databricks، DoorDash و Samsara)، 9 برابر بیشتر از سال 2013.

مشخص نیست که آیا منطقه خلیج قد و قامت خود را به عنوان مرکزی تک شاخ بازی خواهد کرد یا خیر. بسیاری از موارد ممکن است به سیاستهای بازگشت به کار، اهمیت و تمرکز استعدادهای هوش مصنوعی و کیفیت و هزینه زندگی در مقایسه با سایر مراکز و همچنین نسل بعدی تکشاخها بستگی داشته باشد.

سهم نیویورک به عنوان دومین مرکز بزرگ، بسیار رشد کرد ( 11٪ تا 19٪). این شهر اکنون محل زندگی 100 تک شاخ است (حدود 40 درصد از آنها کریپتو/وب3 یا فین تک هستند، از جمله OpenSea و Chainalysis).

بسیاری از مناطق جغرافیایی از نداشتن یا تعداد کمی تک شاخ تا تبدیل شدن به HQ به بیش از 10 مکان رشد کردند: لس آنجلس (CloudKitchens، Blockdaemon). بوستون (سلامت اختصاص داده شده، دایره)؛ سیاتل (Auth0، Outreach)؛ آستین (اورلیول، ورکرایز)؛ شیکاگو (VillageMD، Tegus)؛ و دنور (Gild, Crusoe).

تک شاخ های بیشتر، بنیانگذاران بیشتر! اما بعضی چیزها اصلاً تغییر نکردند

تکشاخهای بیشتری در مناطق جغرافیایی بیشتری پراکنده شدهاند و بنیانگذاران اکنون از طیف گستردهتری از پسزمینهها هستند. با استفاده از اطلاعات و دادههای عمومی در دسترس از People Data Labs، فهرست ما به بیش از 1300 بنیانگذار در مقابل حدود 100 بنیانگذار در سال 2013 افزایش یافت.

هشتاد و سه درصد از تک شاخ ها در دهه گذشته دارای بنیانگذاران مشترک بودند (در مقابل 90 درصد در سال 2013). به طور متوسط، شرکتها سه موسس داشتند - مانند 10 سال پیش. میانگین سنی در زمان تاسیس 35 سال بود، یک سال بزرگتر از سال 2013. بیست و چند ساله ها و ترک تحصیل هنوز هم دور از ذهن هستند.

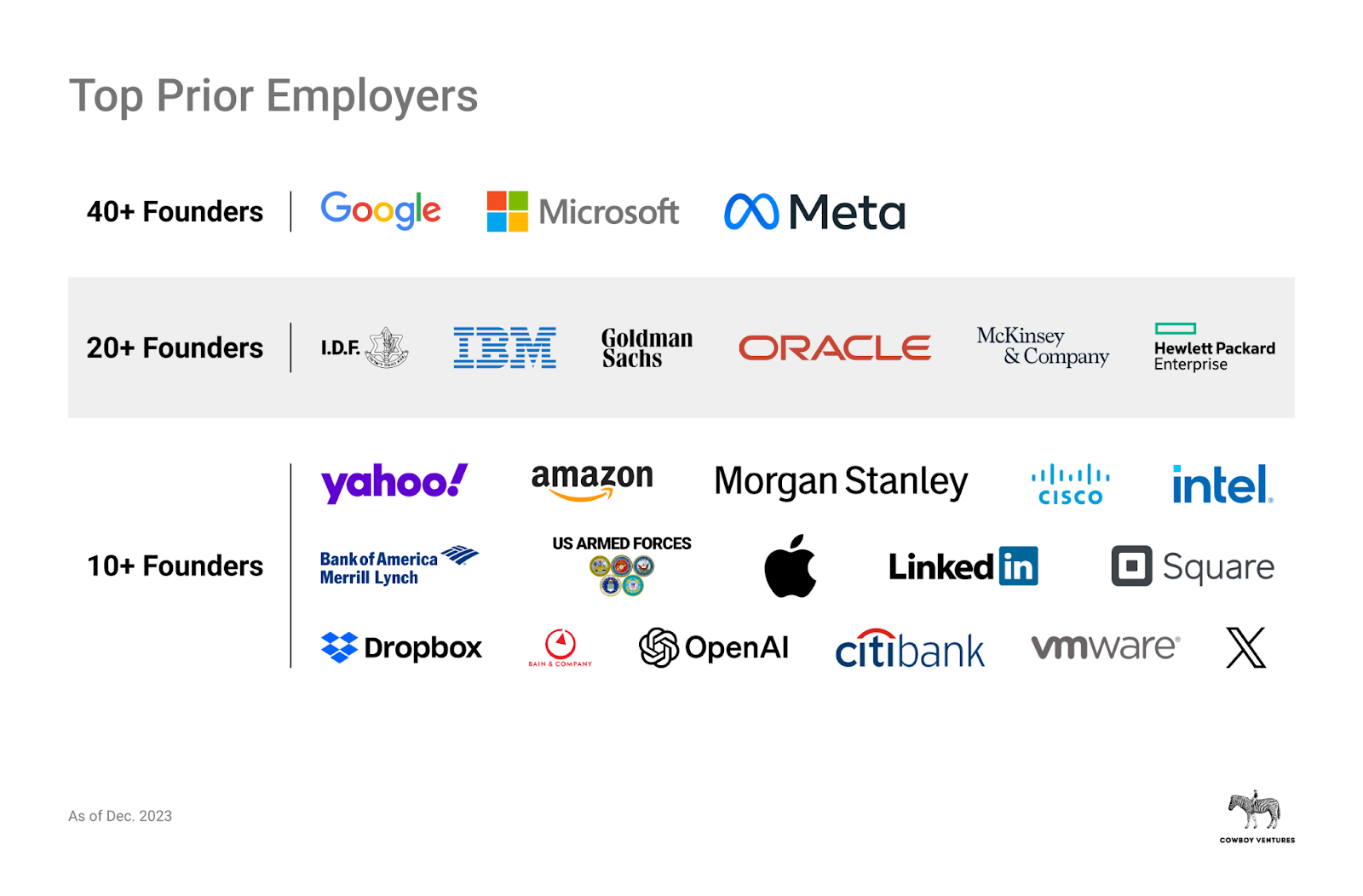

حدود 70 درصد از بنیانگذاران قبلاً در زمینه فناوری کار می کردند که بسیار شبیه به داده های سال 2013 ما بود.

حدود 65٪ از بنیانگذاران به مدرسه رفتند یا با هم کار کردند (کاهش از 90٪ در سال 2013)، و 67٪ از تیم ها یک بنیانگذار با نوعی تجربه بنیانگذار دارند (در مقابل 80٪). فعالیتهای قبلی از تأسیس یک آموزش کوچک، تا Jet.com و Twitch، تا یک تکشاخ افتاده مانند WeWork را شامل میشد.

اعتبار تصویر: Cowboy Ventures

اما سوابق تحصیلی و کاری بنیانگذاران امروزه بسیار متنوع تر است. تنها حدود 20% از بنیانگذاران به "10 مدرسه برتر" (همانطور که توسط US News & World Report تعریف شده است) رفتند در مقایسه با دو سوم در سال 2013. هیچ مدرسه ای بیش از 5٪ "سهم بازار" ندارد. استنفورد همچنان به عنوان دانشگاه 5 درصد پیشتاز است، اما نسبت به 33 درصدی که در سال 2013 داشت، بسیار کمتر است.

حدود 40 درصد از بنیانگذاران از نظر تحصیلی «غیر فنی» هستند و کلیشهای را که «بنیانگذاران باید فنی باشند» مخالفت میکنند. 25 درصد در رشته بازرگانی و 15 درصد در علوم انسانی و 60 درصد در رشته STEAM تحصیل کرده اند. در سال 2013، 90 درصد از مدیران عامل دارای مدرک فنی بودند، یک تغییر بزرگ. طبق تحقیقات People Data Labs، فقط حدود یک سوم از بنیانگذاران قبلاً نقش مهندسی نرم افزار را بر عهده داشتند.

کارفرمایان قبلی عبارتند از ابر تک شاخ، بانکداری، مشاوره و نظامی. اعتبار تصویر: Cowboy Ventures

به طور شگفت انگیزی 20 درصد از بنیانگذاران قبلاً در ابر تک شاخ کار می کردند که احتمالاً به این واقعیت مربوط می شود که 70 درصد از بنیانگذاران امروزی قبلاً در زمینه فناوری کار کرده اند. گوگل به عنوان برترین محل پرورش بنیانگذاران تک شاخ پیشتاز است: ما 87 نفر را با تجربه کاری در گوگل پیدا کردیم که حدود 6 درصد از بنیانگذاران است.

تنوع فضای زیادی برای پیشرفت دارد

با تکثیر تکشاخها، موقعیت جغرافیایی، تحصیلات و سوابق کاری بنیانگذاران نیز افزایش یافت. این یک خبر هیجان انگیز برای بنیانگذاران آینده است.

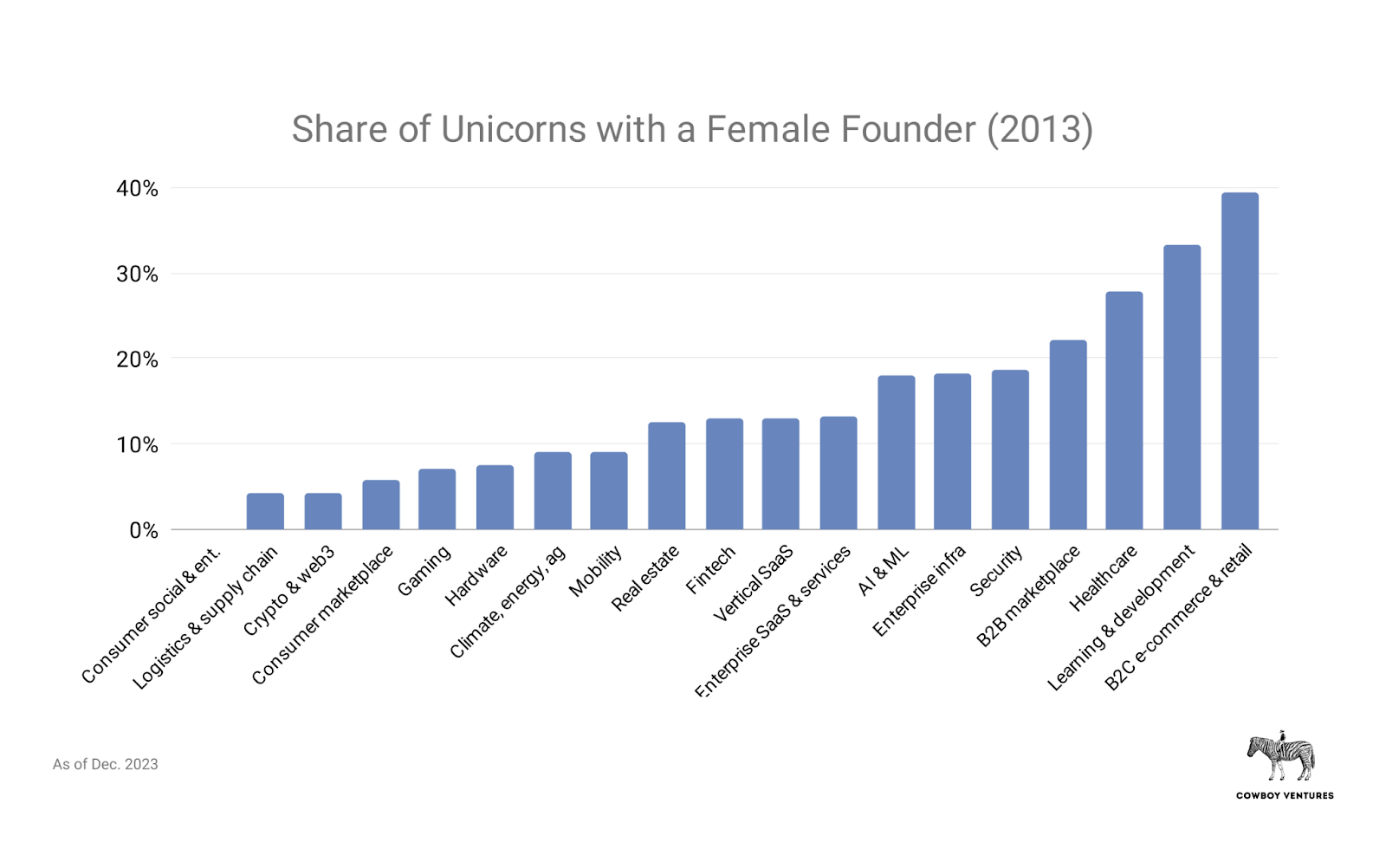

وقتی صحبت از تنوع جنسیتی یکی از بنیانگذاران به میان می آید، پیشرفت کند بوده است: اکنون فقط 14 درصد از تک شاخ ها یک مؤسس زن دارند (در مقایسه با 5 درصد در سال 2013)، و 5 درصد یک مدیر عامل مؤسس زن دارند (در مقایسه با هیچ کدام در سال 2013).

این اعداد هنوز کاملاً رقت انگیز هستند: تعداد بنیانگذاران به نام های مایکل، دیوید و اندرو بیشتر از زنان مدیر عامل تک شاخ هستند. با این سرعت، تا سال 2063 به نمایندگی جنسیتی برابر نخواهیم رسید.

برخی از بخشها در مقایسه با سایر بخشها تنوع جنسیتی بیشتری دارند. اعتبار تصویر: Cowboy Ventures

ردیابی سایر جنبههای هویت مانند نژاد یا اینکه آیا فرد عضوی از جامعه LGBTQ+ است، چالش برانگیز است. مطالعات بیشماری نشان میدهد که تیمهای مختلف نتایج بهتری از جمله در شرایط رکود ارائه میدهند، پس بهبود تنوع با توجه به زمانهای سختتر، بیمعنی به نظر میرسد.

نمونه موردی: باشگاه نخبگان عمومی تک شاخ تنوع جنسیتی بالاتری در صدر دارد: 14 درصد مدیران عامل زن (دو نفر) و 21 درصد هم بنیانگذاران زن (سه نفر) دارند.

نگاه به آینده: 10 سال آینده

اگر گذشته یک مقدمه است، انتظار تغییراتی را در پیش رو برای این گله تک شاخ و یک فهرست بسیار متفاوت و بزرگتر در سال 2033 داشته باشید. اعداد، بخش ها و پیشینه بنیانگذاران در دهه گذشته بسیار تغییر کرده اند.

39 اصلی ما سرنوشت های متفاوتی داشت. در حال حاضر حدود نیمی از آنها شرکت های دولتی هستند و حدود 80 درصد آنها امروز ارزش بیشتری دارند. سه شرکت دیگر تبدیل به ابر تک شاخ شدند (ServiceNow، Palo Alto Networks و Uber)، و شرکتهای اثر شبکه (ما افکتهای شبکه را دوست داریم!) نیز قویتر شدند (Uber + Airbnb + LinkedIn = ارزش کل فهرست اصلی).

شرکتهای سازمانی عملکرد قابلاطمینانتری داشتند و از سال 2013، 6 برابر افزایش ارزش داشتند. همه به جز یک (سوخت موشک) وضعیت تک شاخ را تا دهه دوم حفظ کردند. پس شرکتهای مصرفکننده سفرهای سختتری داشتند. سی و سه درصد امروز کوچکتر هستند (کلاب وام، Yelp)، و برخی از آنها فروش آتش یا تعطیل شده اند (Tumblr، Zulily).

اندازه، مقیاس و تعداد شرکت های VC نیز در سال های آینده تغییر خواهد کرد. در سال 2013، حدود 850 صندوق سرمایه گذاری فعال وجود داشت. امروزه حدود 2500 وجود دارد. همانطور که تک شاخ ها از مجموعه داده خارج می شوند، انتظار داریم تغییرات بیشتری در شرکت های VC ایجاد شود. برخی از VC ها بازنشسته می شوند، برخی سرمایه های کوچک تری (در اندازه مناسب برای بازدهی بهتر) جمع آوری می کنند، تیم ها را کوچک می کنند یا فولد می کنند. با توجه به احتمال بازده کمتر از بسیاری از دانه های کاغذی در این گله، تغییر اجتناب ناپذیر به نظر می رسد. ما "صندلی های موزیکال VC" را در چرخه های قبلی دیده ایم، و دوباره در حال وقوع است.

همانطور که در پست اصلی ما اشاره شد، وجوه چند میلیارد دلاری VC به نتایج چند میلیارد دلاری برای ارائه بازده قابل قبول نیاز دارند. با بزرگتر شدن وجوه، انگیزههای آنها تغییر کرد و اندازهها و ارزشگذاریها را بالاتر برد، با برخی پیامدهای منفی. ما انتظار نداریم که شرکت های VC از نظر کارکنان یا AUM به سال 2013 برگردند. اما دروس اینجا باید به بنیانگذاران، VCها و LPها در مورد پول زیاد، خیلی زود و خیلی سریع - و از طرف چه کسی احتیاط کنند.

گفته می شود، علیرغم گناهان دهه گذشته، فناوری همچنان به تغییر جهان ما ادامه می دهد. بنیانگذاران بیش از هر زمان دیگری به الهامات، الگوها، سرمایه و استعداد دسترسی دارند. تکشاخها در مقایسه با تعداد شرکتهای بسیار بزرگتر و کندتر با فناوری قدیمی هنوز نسبتاً کم و کوچک هستند. ما کیلومترها زمین سبز برای تک شاخ های بیشتری در سال های آینده می بینیم.

این همه به چه معناست؟

پیشرفت تکنولوژی تک شاخ های بیشتری را ایجاد کرده است که در خدمت طیف وسیع تری از بخش ها هستند. با توجه به اعداد و ارقام، نمیتوانید تأثیر اجتماعی و مالی عظیمی که فناوری مبتنی بر VC داشته است را تامل نکنید و برای باز شدن تاریخ بیشتر هیجانزده شوید.

به نظر می رسد که ما در طول یک انقلاب صنعتی جدید زندگی می کنیم که توسط نرم افزار قدرت گرفته است و شروع به گسترش به بخش های بیشتری از جامعه کرده است. کمتر از 10 درصد از شرکت های فورچون 500 امروزی شرکت های فناوری هستند. در 10 سال آینده، ما انتظار داریم که سهم افزایش یابد - و بسیاری از گله های 2023 باشند.

ما همچنین درس های پاک نشدنی آموخته ایم. که عوامل و چرخه های کلان اقتصادی مهم هستند. هجوم عظیم سرمایه خصوصی باعث ازدیاد شرکتها شد، اما باعث کاهش انضباط کارآیی سرمایه شد، که از آنجایی که تعداد زیادی از آنها هنوز دانههای کاغذی هستند، برای سالها نتایج مالی را کاهش میدهد.

این چرخه به پایان نرسیده است. اکوسیستم مخاطرهآمیز تأثیر دهه گذشته را در سالهای آینده از طریق تعطیلیهای بیشتر، دورهای تعطیل و بنیانگذاران، کارمندان و سرمایهگذاران آسیب دیده احساس خواهد کرد.

ارزش گذاری نیز به وضوح یک معیار مناسب اما ناقص و غیر دائمی برای موفقیت است. تبدیل شدن به یک تک شاخ در سنین پایین ممکن است حتی یک نفرین باشد! بنیانگذاران امروزی میتوانند ببینند که چگونه تعقیب ارزشگذاریهای بیهوده با اصول بنیادی ضعیف میتواند منجر به نتایج ضعیف ناخواسته شود.

در این دهه مواقعی وجود داشت که بسیاری بر این باور بودند که ساختن اسب شاخدار آسان و رایج است. تک شاخ های بزرگتر می دانند که اینطور نیست. این امر مستلزم جادوی پایدار محصول و سرعت، عشق مشتری، اقتصاد مدل کسب و کار، کارایی سرمایه، اجرای بی امان و موارد دیگر در طول سالیان متمادی است.

ما یک بار دیگر کلاه خود را به صدها شرکت (دیگر ده ها!) که به نقاط عطف اسب شاخدار دست یافته و حفظ کرده اند سر می کنیم. ساخت و نگهداری بیش از 1 میلیارد دلار ارزش در 10 سال گذشته از نظر آماری غیرممکن و یک تلاش گروهی بزرگ و ویژه بود.

در نهایت، اگر تا اینجا پیش رفتید، از اینکه وقت گذاشتید و در کار عشق ما فرو رفتید، سپاسگزاریم. امیدواریم از آن لذت برده باشید. ما دوست داریم در مورد آنچه که شما بیشتر از همه قدردانی کرده اید، با آنها مخالف هستید، آنچه را که ما از دست داده ایم، یا آنچه شما بیشتر دوست دارید، نظرات خود را ارائه دهیم.

برای این کار بیشتر (گرچه ما قول می دهیم پست های دیگر کوتاه تر هستند) ، در مورد LinkedIn ، Medium و X به ما بدهید (cowboyvc ، ayleenlee ، @allegra_v2).

ارسال نظر